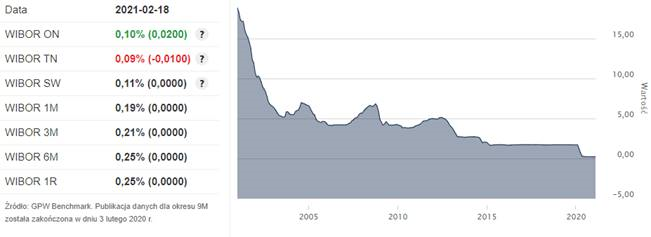

Obecna sytuacja na rynku finansowym jednym przynosi sporo radości, innym z kolei dokłada zmartwień. Pierwsza grupa to klienci, którzy wzięli kredyt złotówkowy. Malejące od kilku lat stopy procentowe spowodowały, że w marcu 2021 koszt kredytu jest wyjątkowo niski. Tak naprawdę kredytobiorcy płacą jedynie marżę dla banku, bo WIBOR 3 miesięcy (najczęściej o ten wskaźnik oparte są kredyty) wynosi jedynie 0,21%.

A kto się smuci w obecnej sytuacji? Klienci posiadający oszczędności na lokatach czy kontach oszczędnościowych. A warto wiedzieć, że tego typu rozwiązań jest sporo. Na koniec czerwca 2020 oszczędności gospodarstw domowych osiągnęły rekordowy poziom 1,65 bln zł . Największą część stanowią lokaty bankowe i rachunki oszczędnościowe, według raportu ich wartość sięgała 969 mld zł . Obniżka stopy referencyjnej NBP do pułapu 0,1 proc. skłania Polaków do wycofywania pieniędzy z kont oszczędnościowych i inwestowania ich w inne rozwiązania. A mowa o funduszach inwestycyjnych, akcjach giełdowych czy kryptowalutach.

Zdaniem ekonomistów w ciągu najbliższych 2 lat inflacja w Polsce utrzymywać się będzie na podwyższonym poziomie ponad 3%, ale NBP nie podwyższy stóp procentowych, by przeciwdziałać w ten sposób między innymi presji na aprecjację (wzrost wartości) złotego.

Kiedy trzymamy na lokacie bankowej oprocentowanej 1% w skali roku kwotę np. 100 000 zł , po roku oszczędzania uzyskamy zaledwie 810 zł (1000 zł - 19% podatku od zysków kapitałowych). W tym samym czasie stracimy realnie ponad 3% ze względu na inflację.

Największą zaletą deponowania środków finansowych na lokatach i kontach oszczędnościowych zawsze było bezpieczeństwo. Jednak jeśli możemy podjąć jakiekolwiek ryzyko inwestycyjne, warto ulokować swój kapitał w inny produkt finansowy. Oto kilka propozycji:

To opcja dla osób gotowych ponieść większe ryzyko finansowe. Fundusze inwestycyjne oferują większe stopy zwrotu, ale musimy liczyć się z możliwością utraty części naszych oszczędności.

Na rynku możemy znaleźć różne kategorie funduszy np.:

|

|

Akcyjne (inwestycje na giełdzie), |

|

|

Dłużne (inwestycje obligacyjne), |

|

|

Gotówkowe (inwestycje z krótkim terminem wykupu) |

|

|

Mieszane (inwestycje zarówno w akcje, jak i w instrumenty dłużne), |

|

|

Surowcowe (inwestycje pozwalające inwestować np. w metale szlachetne , które w czasach niepewności często zyskują na wartości. Najczęściej mówi się w tym kontekście o złocie, które jeszcze na początku 2020 roku kosztowało ok. 1500 dolarów za uncję, a obecnie koszt wynosi 1760 dol), |

|

|

Sektorowe (inwestycje skoncentrowane wokół spółek działających wokół jednego bądź kilku sektorów). |

Dla świadomych inwestorów alternatywną formą lokowania oszczędności staje się inwestowania w tzw. emerging markets czyli rynki rozwijające się (np. Chiny, Azja, ASEAN). To fundusze inwestujące w sektor technologiczny, biotechnologiczny, w spółki medyczne czy też w sektor dóbr luksusowych (w ekonomii znany jako Efekt Veblena).

To sposób na inwestowanie pieniędzy z dostępem do szerokiego wachlarza ubezpieczeniowych funduszy kapitałowych . Poza możliwością pomnażania środków, pozwala korzystać z kompleksowej ochrony życia a nawet zdrowia. Takie rozwiązania możemy znaleźć w wielu towarzystwach ubezpieczeniowych i precyzyjnie dopasować je do indywidualnego celu, jaki chcemy osiągnąć. Bardzo często są to starannie wybrane, różnorodne fundusze inwestycyjne wielu Towarzystw Funduszy Inwestycyjnych. Nominowane są w różnych walutach, np. PLN, USD, EUR.

W ramach takiej formy inwestowania z jednego miejsca mamy dostęp nawet do kilkudziesięciu różnych funduszy inwestujących na całym świecie, np. Union Investment, Allianz, Aegon, Black Rock, Credit Suisse czy Skarbiec. W każdej chwili możemy dokonać bezkosztowej i bezpodatkowej (brak podatku od zysku kapitałowego) zmiany w ramach otwartej platformy.

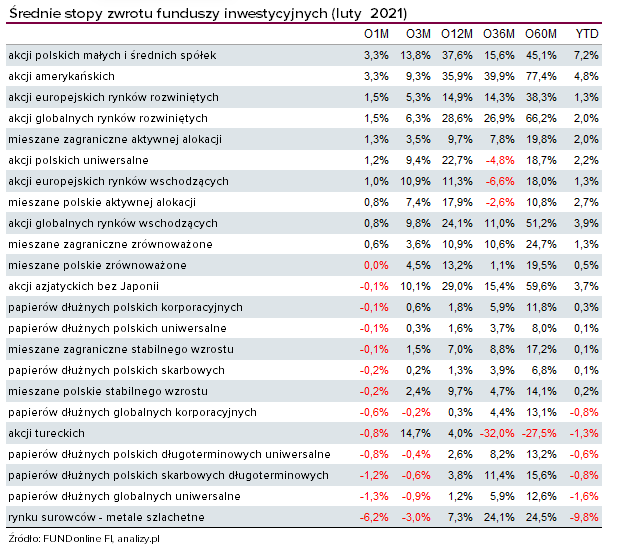

Dlaczego tak ważne jest posiadanie szerokiego wachlarza funduszy o różnej alokacji (sektorowej jak i geograficznej)? Niech za odpowiedź posłuży poniższa tabela zawierająca średnie stopy zwrotu.

Co istotne, lista funduszy jest na bieżąco monitorowana i cyklicznie zmieniana. Dla przykładu, w ofercie Aegon można znaleźć ciekawe fundusze Schroder Global Cities Real Estate czy też fundusz Fidelity Sustainable Water & Waste.

Klienci często zastanawiają się co wybrać? Jaką kwotę ulokować w funduszu X, a ile zainwestować w fundusz Y? A może lepiej wszystkie środki umieścić w funduszu Z? Można znaleźć jedno, a nawet dwa rozwiązania tego typu rozważań. Oba są dostępne w ramach Zarządzanej Platformy Inwestycyjnej.

Pierwsze to możliwość wyboru UFK Portfelowego. Wtedy otrzymujemy do wyboru konkretne koszyki z ubezpieczeniowymi funduszami kapitałowymi, z których wybieramy najlepiej pasujące do naszych potrzeb.

Drugie rozwiązanie to gotowe strategie inwestycyjne realizowane przez cały okres umowy. W tym przypadku nie musimy samodzielnie podejmować decyzji, a jedynie wybrać strategię. W ten sposób naszymi pieniędzmi będą zarządzać eksperci. To oni będą reagować na to, co dzieje się na rynku, podejmować najlepsze decyzje i inwestować nasze pieniądze. Inwestowanie w ramach zarządzanej platformy nie jest związane z dodatkowymi kosztami.

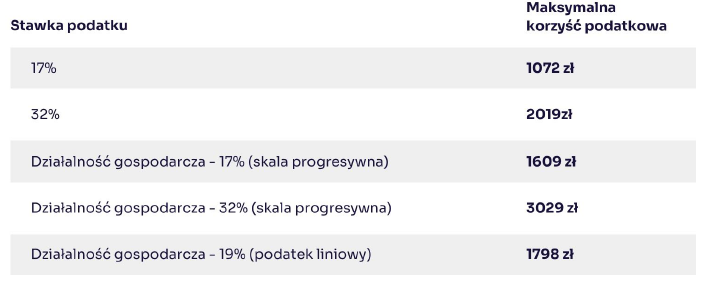

Innym sposobem na inwestowanie jest regularne, systematyczne oszczędzanie i wpłacanie środków na Indywidualne Konta Emerytalne (IKE) lub Indywidualne Konta. Zabezpieczenia Emerytalnego (IKZE). Niewątpliwym plusem w przypadku wyboru IKZE może być coroczny "zysk podatkowy", sięgający nawet 32%. W przypadku oszczędności wpłacanych na IKZE możemy odliczać zebrane środki od podstawy opodatkowania.

I tak od podatku za 2021 rok odliczymy od 1072,84 zł (gdy pozostajemy w pierwszym progu podatkowym 17%) lub 2019,46 zł (gdy kwalifikujemy się już do drugiego progu podatkowego 32%). Kalkulacja zakłada wpłatę maksymalnego limitu, który wynosi w tym roku 6310,80 zł . Warto pamiętać, że przedsiębiorcy/osoby samozatrudnione mogą na IKZE wpłacić 9 466,20 zł.

Co istotne, gdy wypłacamy środki po osiągnięciu 65. roku życia, konieczne jest odprowadzenie 10% od wartości całego zgromadzonego kapitału.

W przypadku oszczędności na IKE nie możemy liczyć na coroczną ulgę podatkową, ale możemy wypłacać środki bez podatku od zysków kapitałowych już po 60. roku życia. Wcześniejsza wypłata pieniędzy z obu rodzajów kont jest możliwa, ale w przypadku IKE będzie wiązał się z koniecznością zapłaty podatku Belki od całości zysku, a w przypadku IKZE podatku dochodowego.

W obu tych formach oszczędzania nasze pieniądze są inwestowane, więc "zysk podatkowy" to tylko część tego, co możemy zarobić. Dodatkowym argumentem za taką formą oszczędzania będzie fakt, iż w ramach planu oszczędnościowego możemy wybrać nie tylko fundusz inwestycyjny, ale w każdym momencie bezkosztowo i podatkowo go zmienić, wybrać osobę uposażoną która otrzyma oszczędności bez postępowania sądowego czy spadkowego, ale może dodatkowo część składki przeznaczyć na ubezpieczenie tak, aby było wypłacone dodatkowe świadczenie wynoszące nawet 60 krotność składki miesięcznej. Dla osób które nie chcą opcji ubezpieczeniowej, rekomendowane są rozwiązania oszczędnościowe z częścią gwarantowaną, oparte o strategie zarządzane.

W dobie nisko oprocentowanych kont oszczędnościowych i mało atrakcyjnych lokat, warto ulokować swoje oszczędności w alternatywnych rozwiązaniach. Zanim jednak wybierzemy odpowiedni dla siebie produkt, musimy wziąć pod uwagę potencjalne ryzyko, które jesteśmy w stanie zaakceptować i czas, w jakim nasze oszczędności będą na nas zarabiać. Jeśli wybór odpowiedniej opcji z wielu dostępnych na rynku ofert nas przytłacza, warto skorzystać ze wsparcia doświadczonych specjalistów, którzy sprawdzą oferty i doradzą najlepiej dopasowane do oczekiwań rozwiązania.

Chcesz mądrze zainwestować swoje oszczędności?

Przeszukujemy i porównujemy dostępne na rynku oferty, by zaproponować 3 najlepiej dopasowane pakiety do wyboru. Wspólnie omawiamy każdą z opcji i pomagamy wybrać najlepszy wariant.